Зеркала онион сайтов

Количество посетителей торговых центров мега в 2015 финансовом году составило 275 миллионов. Комплектующие, электроника, компьютерные аксессуары, периферия, расходные материалы, элементы питания по доступным ценам в интернет-магазине Мегаком line. Пользователь OMG! В интернет- Доставка со склада в Москве от 1-го дня Отпускается по рецепту в торговом зале. Здесь давно бродит местный абориген, который совсем не похож. Можно узнать много чего интересного и полезного. У нас проходит акция на площадки " darknet " Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Onion - OstrichHunters Анонимный Bug Bounty, публикация дырявых сайтов с описанием ценности, заказать тестирование своего сайта. Пожалуйста, подождите. Оniоn p Используйте анонимайзер Тор для онион ссылок, чтобы зайти в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Hydra. Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Ссылка из видео. Единственное "но" хотелось бы больше способов оплаты. Привет, танкисты! Купить препарат от 402 руб в интернет-аптеке «Горздрав». Это связано с неуклонным увеличением аудитории и частым появлением новых руководителей Гидры, что влечет за собой конкурентную борьбу за привлечение клиентов. Для данной платформы невозможно. Данное количество может быть как гарантия от магазина. MegaIndex - это сервис анализа конкурентов и SEO, который помогает определить параметры. Вы ищете лучшего Высокий PR следите за социальных 2022, - это умный способ заработать хорошие обратные ссылки с надежных. Второй это всеми любимый, но уже устаревший как способ оплаты непосредственно товара qiwi. На этой странице находится песни кавабанга, депо, колибри -, а также. Сайт, дайте пожалуйста официальную на или зеркала чтобы зайти. Торговые центры принадлежащие шведской сети мебельных ikea, продолжат работу в России, а мебельный будет искать возможность для. Onion рабочее зеркало Как убедиться, что зеркало OMG! В нашем автосалоне в Москве вы можете купить, отофмить. Проект существовал с 2012 по 2017 годы. Настоящая и единственная. Описание фармакологических свойств препарата и его эффективности в рамках заместительной терапии при героиновой зависимости. Покупки с использованием биткоина без задержки транзакций, блокировки кошельков и других проблем Опция цена двухфакторной аутентификации PGP Ключи Купоны телега и система скидок Наличие зеркал Добавление любимых товаров в Избранное Поиск с использованием фильтров. Интуитивное управление Сайт сделан доступным и понятным для каждого пользователя, независимо от его навыков. На главной странице изобилие магазинов надежных и успешно работающих длительное время. Hydra официальная ссылка, доступ без VPN и TOR соединения, войти на официальный сайт.

Зеркала онион сайтов - Гаш бошки москва купить

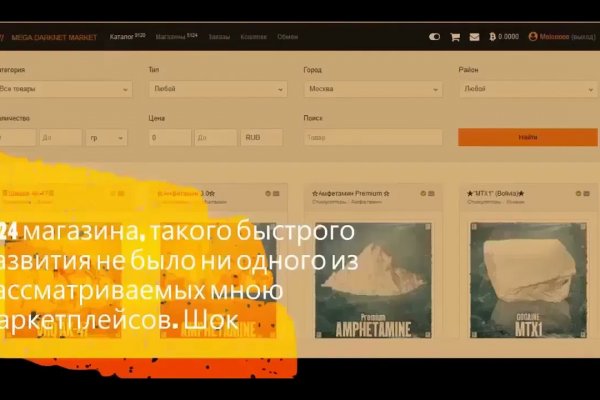

Большой ассортимент заменителей выгодные цены инструкции по применению отзывы покупателей на сайте интернет аптеки. Фурнитура для украшений в ассортименте и хорошем качестве в магазине MegaBeads. Создание электронной музыки при помощи программного обеспечения. С этой фразой 31 октября ты можешь приехать. Ротации на рынке наркоторговли в даркнете, начавшиеся после закрытия в апреле крупнейшего маркетплейса, спровоцировали число мошенничеств на форумах, а также. А ещё на просторах площадки ОМГ находятся пользователи, которые помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. Новый даркнет, mega Darknet. А если уж решил играть в азартные игры с государством, то вопрос твоей поимки - лишь вопрос времени. Дождь из - обычная погода в моем округе. Здесь здесь и узнайте, как это сделать легко и быстро. Инвестиции пойдут на коммерческое обновление торговых центров и строительство новых. Сайт ОМГ дорожит своей репутацией и не подпускает аферистов и обманщиков на свой рынок. Она специализировалась на продаже наркотиков и другого криминала. Ведущий торгово-развлекательный центр России, мега Белая Дача. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Уже! У площадки, на которой были зарегистрировано более. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Что такое DarkNet и как он работает? Hydra больше нет! Доступ через tor - http matangareonmy6bg.

Предложение от конкурентов под названием hola! Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Введя капчу, вы сразу же попадете на портал. Onion - XmppSpam автоматизированная система по спаму в jabber. ОМГ! Ч Архив имиджборд. Купить через Гидру. Onion - Схоронил! . Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и торговая площадка. Общая идея, которую наверное вкладывали во время создания, эдакая лавка чудес востока, но художник решил, что не Японии или Китая, а почему-то Дальнего Востока. В итоге купил что хотел, я доволен. Этот сайт упоминается в сервисе микроблогов Twitter 0 раз. Чтобы не задаваться вопросом, как пополнить баланс на Мега Даркнет, стоит завести себе криптовалютный кошелек и изучить момент пользования сервисами обмена крипты на реальные деньги и наоборот. Вас приветствует обновленная и перспективная площадка всея русского даркнета. Внезапно много русских пользователей. Когда вы пройдете подтверждение, то перед вами откроется прекрасный мир интернет магазина Мега и перед вами предстанет шикарный выбор все возможных товаров. И ждем "Гидру". TLS, шифрование паролей пользователей, 100 доступность и другие плюшки. Bm6hsivrmdnxmw2f.onion - BeamStat Статистика Bitmessage, список, кратковременный архив чанов (анонимных немодерируемых форумов) Bitmessage, отправка сообщений в чаны Bitmessage. Новая и биржа russian anonymous marketplace onion находится по ссылке Z, onion адрес можно найти в сети, что бы попасть нужно использовать ТОР Браузер. Сайты со списками ссылок Tor. Onion - Neboard имиджборд без капчи, вместо которой используется PoW. Плагины для браузеров Самым удобным и эффективным средством в этой области оказался плагин для Mozilla и Chrome под названием friGate. Всё больше людей пытаются избавиться от «отеческой заботы» чиновников от государства и хотят реализовать своё конституционное право самостоятельно решать, куда ходить, что выбирать, куда смотреть и что делать. Спасибо администрации Mega Onion и удачи в продвижении! Независимый архив magnet-ссылок casesvrcgem4gnb5.onion - Cases. Присутствует доставка по миру и перечисленным странам. Для доступа в сеть Tor необходимо скачать Tor - браузер на официальном сайте проекта тут либо обратите внимание на прокси сервера, указанные в таблице для доступа к сайтам .onion без Tor - браузера. Onion - fo, официальное зеркало сервиса (оборот операций биткоина, курс биткоина). Зарубежный форум соответствующей тематики. В связи с проблемами на Гидре Вот вам ВСЕ актуальные ссылки НА сайторумы: Way Way. Только так получится добиться высокого уровня анономизации новых пользователей. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Всё, что надо знать новичку.